[st-mybox title=”はてな” webicon=”st-svg-question-circle” color=”#03A9F4″ bordercolor=”#B3E5FC” bgcolor=”#E1F5FE” borderwidth=”2″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- 投資ってなんだか難しそう

- 投資って何をすれば良いの?

- 誰でもお金持ちになれるの?

[/st-mybox]

こういった悩みにお答えします。

目次

本記事の内容

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- 投資をすれば誰でもお金持ちになれる!?

- 投資は時間を味方につけよう

- 投資初心者は投資信託一択

- おすすめの投資信託3選!!

[/st-mybox]

本記事の信頼性

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

このブログを書いている僕は、投資歴4年の大学院生です。

僕はこれまでに、株式投資、投資信託、FXとさまざまな投資に挑戦してきました。

現在は、投資信託を4年ほど運用しており、約18%のリターンを得られています。

この経験から、今回は投資とお金持ちの関係性について記事を執筆しました。

[/st-mybox]

投資をすれば誰でもお金持ちになれる!?

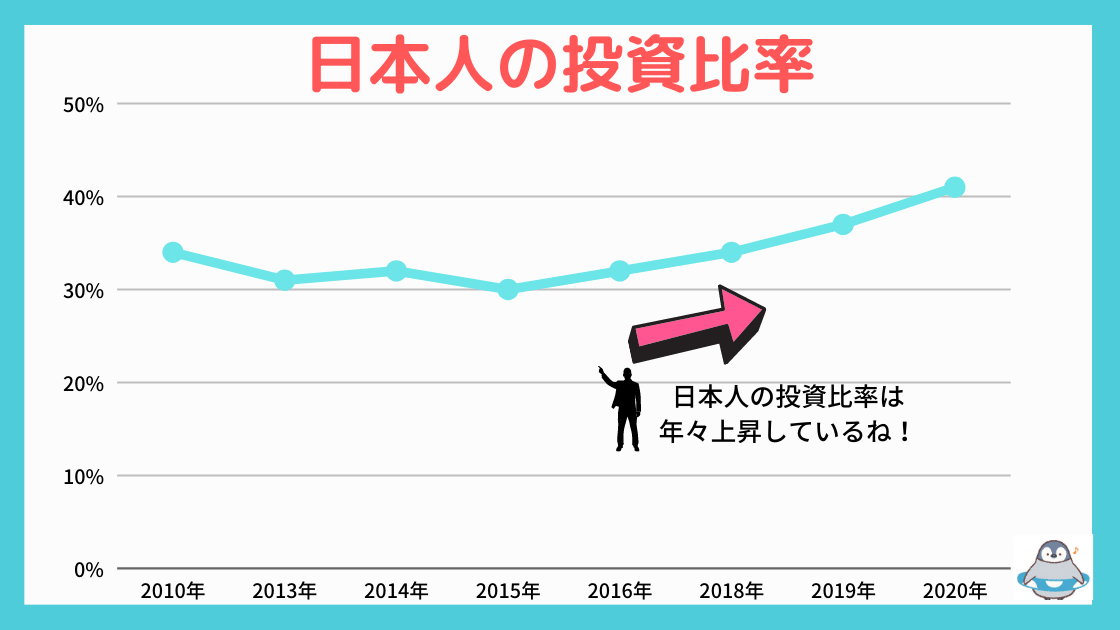

日本の投資人口は年々増加していて、投資をしている人の比率は右肩上がりに上昇しています。

日本人の投資比率をグラフ化したものが下記の通り。

この日本人の投資意識の向上は、老後2000万円問題などの老後不安から起きていることが考えられます。

[st-kaiwa1]老後のための資産形成が社会問題になったことで日本人が投資に興味を持ったことは良い傾向だと思うよ![/st-kaiwa1]

実際に投資をしている人と投資をしていない人の経済格差は徐々に大きくなきています。

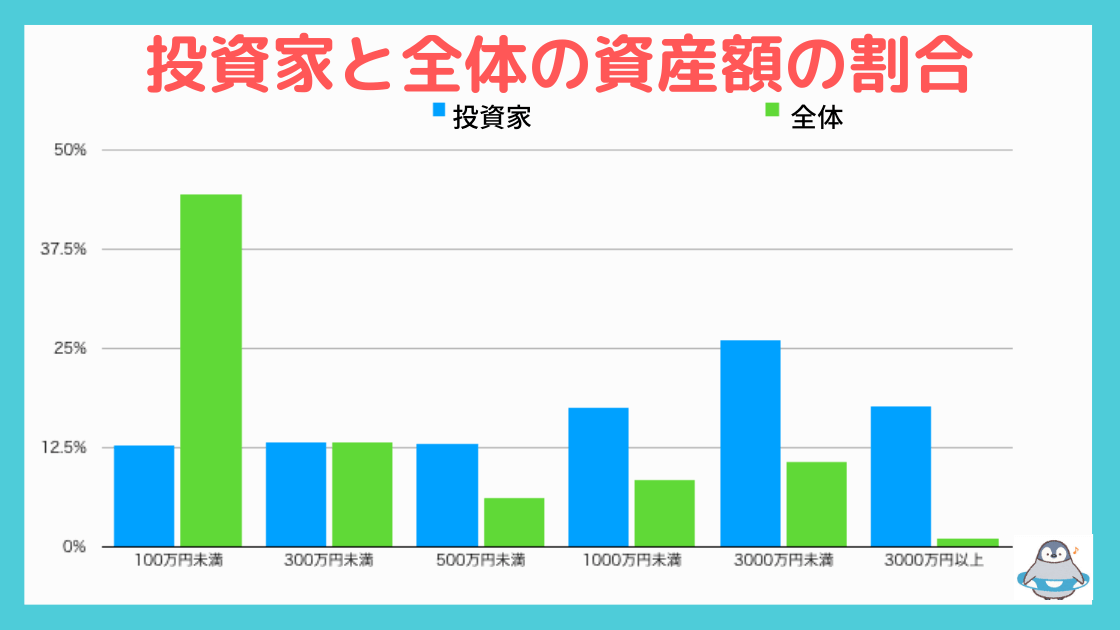

下のグラフは投資家と日本人全体の資産額の割合を表しています。

このように、投資家の金融資産平均額が1610万円になっていることに対して日本人の平均貯蓄額は1,139万円円になっています。

[st-kaiwa1]投資をしている人の過半数が1000万円もの資産を築いていることがわかるね![/st-kaiwa1]

[st-kaiwa6]じゃあ、投資をすれば誰でも簡単にお金持ちになることができるってこと?[/st-kaiwa6]

[st-kaiwa1 r]うーん、半分正解で半分間違いだね。[/st-kaiwa1]

投資は正しい商品にしっかりと積み立てを継続することができれば誰でもお金持ちになることができます。

というのも、投資には良い商品と偽ったぼったくり商品が本当に多いからです。

こういったぼったくり商品の網を掻い潜って積み立てを継続していけば誰でもお金持ちになれる可能性が高いです。

[st-kaiwa1]良い商品を10年20年と保有し続けることが大事だよ![/st-kaiwa1]

お金持ちの割合は意外と多い!

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

皆さんは、今どれくらいの貯金額がありますか?

[/st-mybox]

おそらくほとんどの人は、1億円に到達していないのではないでしょうか。

多くの日本人にとって、1億円なんて大金を貯蓄できている人は、数少ないという感覚だと思います。

しかし、実際は、お金持ちは意外と数多く存在しています。

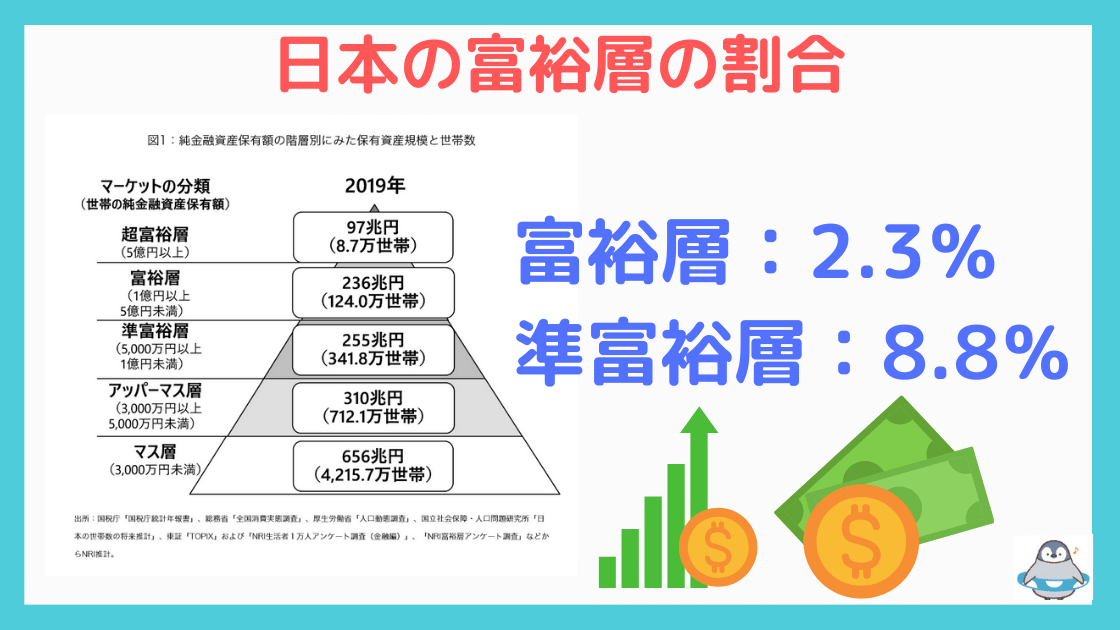

上記は、野村総研が出している資産ピラミッドになります。

このピラミッドでの富裕層は約120万世帯で上位2.3%に当たります。

[st-kaiwa1]つまり学校の1クラス40人のクラスメートの中に1人富裕層がいる計算になるよ。[/st-kaiwa1]

[st-kaiwa6 r]そう考えると意外と多いですね![/st-kaiwa6]

[st-kaiwa1]そうだよ、身近にも言わないだけでお金持ちの人は意外とたくさんいるはずだよ![/st-kaiwa1]

しかし、この富裕層に到達するためには、運や実力が伴うため、誰しもが到達できる目標ではありません。

ただ、準富裕層である5000万円であれば、投資によって誰でも到達することができる範囲になります。

今回は、この資産額5000万円以上をお金持ちと定義して、初心者が誰でも到達できる投資方法について解説していきます。

投資は時間を味方につけよう

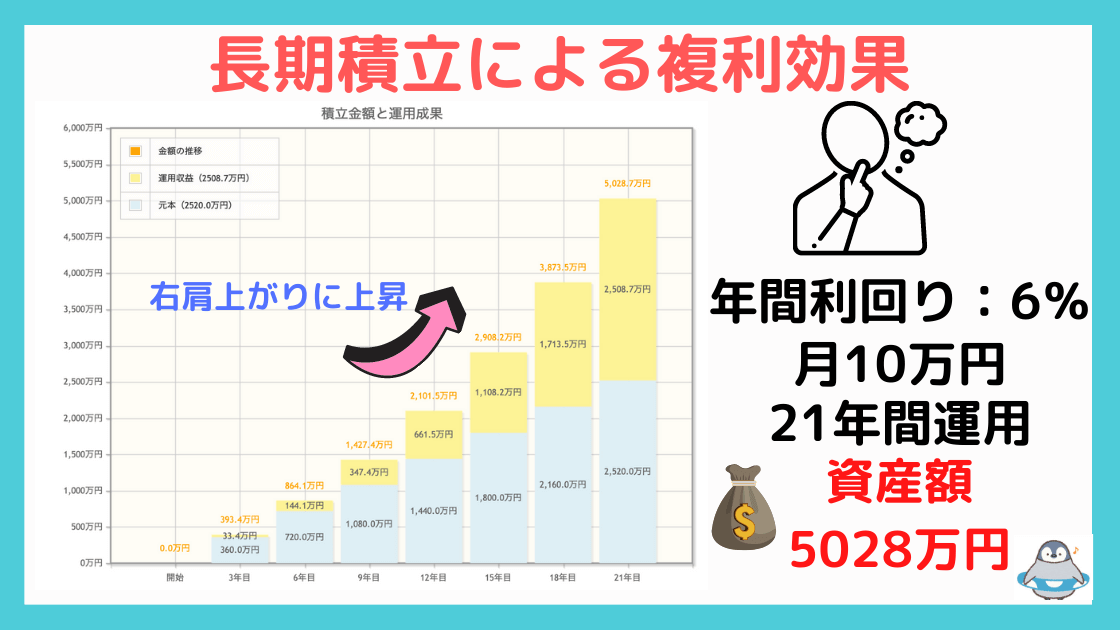

まず、投資をする上で重要なことは複利ということがあります。

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

複利とは運用で得た収益や利息を再び投資することで、利息が利息を生んでふくらんでいく効果のことをいいます。

[/st-mybox]

投資はこの複利効果を味方につけることによって爆発的に資産を増やすことができます。

複利効果は、大きな資産があればあるほどその効果は大きくなります。

そのため、お金持ちはどんどんお金持ちになり、困窮者はどんどん家計が苦しくなっていくわけです。

[st-kaiwa6]じゃあ、一般的なサラリーマンは一生お金持ちになれないの?[/st-kaiwa6]

[st-kaiwa1 r]いいえ!時間を味方につけることでサラリーマンでもお金持ちになることはできるよ!![/st-kaiwa1]

[st-kaiwa1 r]わかりやすく解説するね[/st-kaiwa1]

一般的なサラリーマンが投資による複利効果を得るためにおすすめなのは下記の通り

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- 長期積立

- 時間分散

[/st-mybox]

上記の通り。

複利効果を図に表すしたものを下記に示します。

例えば、年間利回り3%で運用した場合、資産が2倍になるまでに約42年

年間利回り6%で運用した場合、約21年で元本の2倍の資産を築くことができます。

[st-kaiwa1]年間利回りは大体5〜7%を目安に考えておくのが良いよ![/st-kaiwa1]

上図からわかるように、この複利効果は時間をかければかけるほど大きくなり資産が大きくなればなるほど効果は絶大なものとなります。

長期投資でこの複利効果を味方につけることで一般人でも大きな資産を築くことができます。

[st-kaiwa1]相対性理論を提唱したあのアインシュタインも『複利は人類による最大の発明だ。』と言っているほどです。[/st-kaiwa1]

このように複利は、時間と資金に比例して、効果を発揮します。

ですから、一般的なサラリーマンがこの複利の力を十分に活かすためには以下の2点を実行することが非常に重要です。

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- できるだけ早くの投資

- できるだけ多くの入金

[/st-mybox]

上記の通り。

つまり、若いうちから毎月できるだけ多くの金額を投資に充てることで、将来莫大な資産を築こうという作戦です。

投資を始めたいという多くの人は、すぐに結果を求めてしまいがちです。

そうするとギャンブル要素が大きくなり、結果的に損をしてしまうことが本当に多いです。

そうではなく、誰もが確実にお金持ちになるためには、給料から毎月一定額を積立し続け安全に、より確実に資産を築いていくことが大切です。

[st-kaiwa1]皆さんが資産を築く目的はなんでしょうか。[/st-kaiwa1]

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- お金持ちになって高級車をぶん回すことでしょうか。

- 大きな家に住むことでしょうか。

[/st-mybox]

おそらく多くの人にとっては違うと思います。

病気や人生のイベントの時のために、しっかりと対応できる資産があるという安心を得るために資産形成をすることをおすすめします。

投資初心者は投資信託一択

投資には、大きく分けて5つの種類があります。

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- 株式投資

- FX

- 投資信託

- REIT

- 金

[/st-mybox]

上記のような様々な投資の種類があります。

しかし、ほとんどの投資法は、特別な知識や経験が必要になってくるので、初心者が運用するにはリスクが高いものが多いです。

ですから、そういった高度な知識や資産が必要な投資手法は避けることが必要になってきます。

上記の中で、投資初心者が安全に、なおかつ高いパフォーマンスを得られる可能性がもっとも高いものが投資信託と呼ばれるものになります。

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

投資信託とは、投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式などに投資・運用する商品

[/st-mybox]

[st-kaiwa1]基本的に投資信託は、投資のプロが運用するので自分で運用するよりも高いパフォーマンスを維持することができるよ![/st-kaiwa1]

投資信託は、大きく2つの種類に分けられます。

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- インデックスファンド

- アクティブファンド

[/st-mybox]

上記の通り。

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

インデックスファンドとは日経平均株価やTOPIXなど市場全体の動きを表す指数に連動した投資成果を目指す投資信託

[/st-mybox]

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

アクティブファンドとは独自の銘柄選択や資産配分により、株価指数等の動きを上回る投資成果を目指す投資信託

[/st-mybox]

[st-kaiwa1]基本的にインデックスファンドは機械が運用して、アクティブファンドは人が運用するよ[/st-kaiwa1]

[st-kaiwa6 r]なるほど![/st-kaiwa6]

[st-kaiwa6 r]インデックスファンドとアクティブファンドだとどっちの方がおすすめなの?[/st-kaiwa6]

[st-kaiwa1]圧倒的にインデックス投資だよ!わかりやすく解説するね。[/st-kaiwa1]

投資信託にはインデックスファンドとアクティブファンドの二つの種類がありますが、インデックスファンドを選ぶ方が無難です。

理由としては、長期的に見ればアクティブ投資よりインデックス投資の方が高い利益を得られる確率が高いからです。

インデックス投資とアクティブ投資のリスクと信託報酬をまとめたものが下記の通り。

| リスク | 信託報酬(管理費) | |

| インデックスファンド | 高い | 高い |

| アクティブファンド | 低い | 安い |

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- アクティブファンド:短期向き

- インデックスファンド:長期向き

[/st-mybox]

このように、アクティブファンドは、リスクが大きく信託報酬(管理費)が高いため、短期向き

インデックスファンドは、リスクが小さく信託報酬(管理費)が安いため、長期向きであることがわかります。

アクティブファンドは人が運用する投資信託であるため、それだけの人件費がかかってしまうため、信託報酬が高くなってしまいます。

逆にインデックスファンドは、機械が運用するため信託報酬(管理費)は安くなります。

インデックスファンドは投資初期のリターンは小さいかもしれませんが長期的に見ればアクティブファンドよりもパフォーマンスが良い傾向にあります。

[st-kaiwa1]つまり、複利効果を活かせる長期投資であれば、信託報酬が安いインデックス投資の方が適しているということだね![/st-kaiwa1]

おすすめの投資信託3選!!

ここからは実際にどんな銘柄にどれくらいの割合で積み立てをすれば良いのかについて解説していきます。

おすすめのインデックスファンド

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- emaxis slim 国内株式(日経平均)

- emaxis slim 米国株式(S&P500)

- ニッセイ外国株式インデックスファンド

[/st-mybox]

上記の通り。

[st-kaiwa1]正直この3つだけでOKです。[/st-kaiwa1]

もっと利回りを増やしたいという人は、ナスダック100指数もおすすめ!

ナスダック100については下記の記事が参考になります。

[st-card myclass=”” id=3654 label=”” pc_height=”” name=”” bgcolor=”” color=”” fontawesome=”” readmore=”on”]

上記3つの投資信託をおすすめする理由は3点あります

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- 信託報酬が安い

- 広く分散されている

- 総資産額が50億以上

[/st-mybox]

上記の通り。

わかりやすく解説していきます。

広く分散されている

投資信託を選ぶ基準の一つとして、しっかりと多方面に分散できているかどうかということが挙げられます。

例えば、自動車メーカー10社に投資した場合と、幅広い企業100社に分散して投資をした場合を考えてみよう。

写真

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- 自動車メーカー10社の場合:若者の自動車離れなどで、自動車の売れ行きが悪くなると軒並み株価は下落

- 幅広いメーカー100社の場合:自動車産業が衰退しても、他の産業が伸びていたら株価は停滞

[/st-mybox]

上記の通り。

[st-kaiwa6]でも自動車産業が発展したら、自動車メーカー10社の方が得をするのでは?[/st-kaiwa6]

[st-kaiwa1 r]そうだよ!ただし、長期的に見れば一つの産業が発展し続けるなんてありえないんだ![/st-kaiwa1]

そのため、長期保有が前提の投資信託は、広く分散されたファンドの方がパフォーマンスが良くなる可能性が高いです。

[st-kaiwa1]これが広く分散されたインデックスファンドに投資をした方が良い理由だよ。[/st-kaiwa1]

[st-kaiwa6 r]なるほど!![/st-kaiwa6]

信託報酬が安い

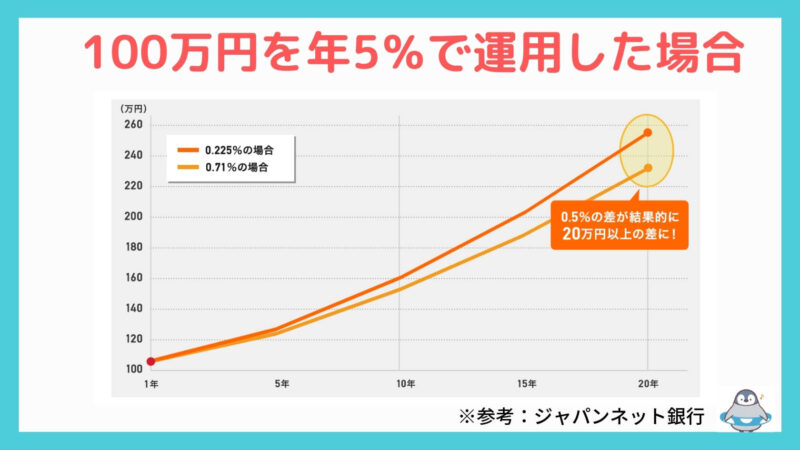

投資信託を選ぶ基準の2つ目としては、信託報酬の安さになります。

インデックスファンドとは、指数連動型の投資信託であるため、同じ株価指数であればどのファンドも同じような値動きを示します。

そのため、同じ指数連動型の投資信託であれば、信託報酬の安さで選ぶことをおすすめします。

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

信託報酬とは、投資信託を管理・運用してもらうための経費として、投資家が支払い続ける費用のこと

[/st-mybox]

[st-kaiwa1]つまり、そのファンドの運営に払う管理費のことだね![/st-kaiwa1]

この信託報酬(管理費)が安い方が、後々のパフォーマンスに大きな違いが生まれます。

実際の信託報酬(管理費)によるパフォーマンスの違いを表したものが下記になります。

このように100万円を年5%で運用した場合、信託報酬が0.5%違うだけで20万円も損をしてしまうことになります。

そのため、できるだけ信託報酬が安い銘柄を選ぶことが大切なわけです。

[st-kaiwa1]目安としては、信託報酬0.5%以下のファンドを選ぼう![/st-kaiwa1]

純資産額が50億円以上

投資信託を選ぶ基準の3つ目は純資産額が50億円以上であることです。

純資産額が50億円以上の投資信託を選ぶ理由は3つあります。

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- 積極的に情報公開されている

- 繰り上げ償還のリスクが小さい

- 人気のファンドであるという安心感

[/st-mybox]

上記の通り。

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

繰り上げ償還とは、あらかじめ決まっていた信託期間が終了する前に、投資信託の運用が終了すること

[/st-mybox]

[st-kaiwa1]純資産が大きければ大きいほど、信頼できるファンドであり繰り上げ償還のリスクが低いため安心して投資できるメリットがあるわけだね![/st-kaiwa1]

【まとめ】インデックスファンドに長期積立が最適解

投資といえば、莫大な資産があるお金持ちがやるイメージを持つと思います。

しかし、インデックスファンドは、誰でも少額ではじめられる投資方法です。

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#ccc” bgcolor=”#ffffff” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- 忙しいサラリーマン

- 家事に追われる主婦

- バイト代しかない学生

[/st-mybox]

老若男女問わず、始めることができ長期積立していけば将来の資産額を大きなものにすることができるインデックスファンドは投資の最適解と言えます。

まずは、脳死でインデックスファンドに積み立て!

これがおすすめです。

今回は以上になります。

ありがとうございました。