[st-mybox title=”はてな” webicon=”st-svg-question-circle” color=”#03A9F4″ bordercolor=”#B3E5FC” bgcolor=”#E1F5FE” borderwidth=”2″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

安定運用でレバレッジETFを活用したい!

暴落を回避できる投資法はないの?

レバレッジを活用して早期リタイアしたい!

[/st-mybox]

こういった悩みにお答えします。

目次

本記事の信頼性

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

私は、19歳の頃からこれまで約6年間、株式投資を行なっています。

これまでに、400万以上の資産形成に成功し、レバレッジを活用して30歳までに資産3000万円を目標にしています。

こういった経験から、今回はレバレッジETFとMACDを用いた投資法について検証・考察していきます。

[/st-mybox]

MACDとレバレッジETFについて

ここでは、簡単にMACDとレバレッジETFについて解説していきます。

[st-kaiwa1]既に知っている人は、次の章からご覧ください[/st-kaiwa1]

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

MACDは、一般的に、短期移動平均線と長期移動平均線の差を求め、それに対して別の期間の移動平均線(シグナル線)を適用することで、トレンドの強さや転換点を把握することができます。

[/st-mybox]

[st-kaiwa1]難しいことは置いといて、今の相場が上昇トレンドか下降トレンドかを予測することができる指標と思っておいたらOKだよ[/st-kaiwa1]

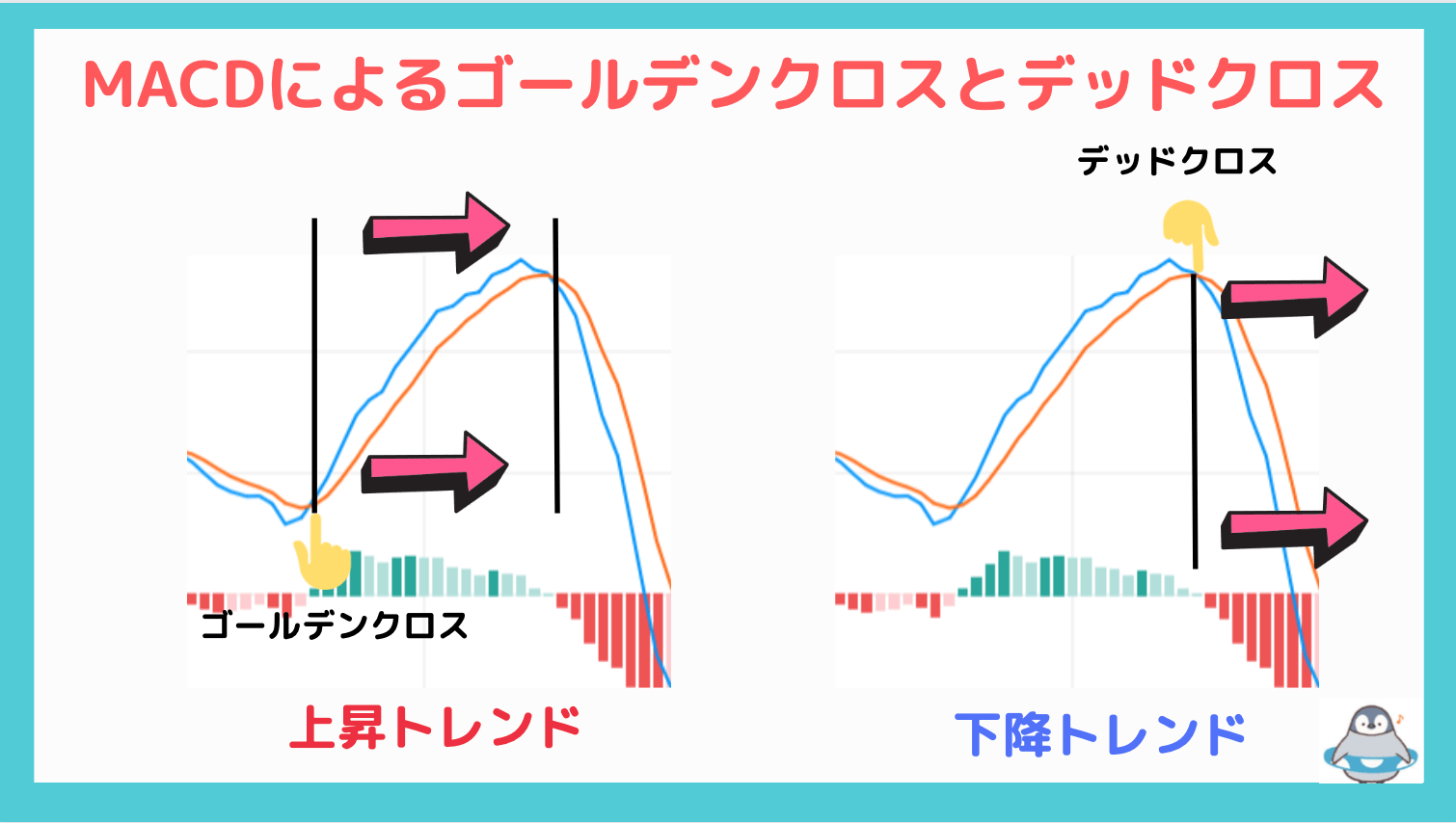

MACDによるゴールデンクロスとデッドクロスの例が下図になります。

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

ゴールデンクロスは、短期の移動平均線が長期の移動平均線を上回る場合のこと(上昇トレンド)を指します。

一方で、デッドクロスは、短期の移動平均線が長期の移動平均線を下回る場合のこと(下降トレンド)を指します。

[/st-mybox]

つまり、このMACDを活用することで、上昇トレンドの期間のみに投資を行い、下降トレンドでは、投資を行わないことで、株の調子が良い時だけ投資をすることができるということです。

[st-kaiwa6 r]ほんとにそんなうまくいくんですか?[/st-kaiwa6]

[st-kaiwa1]いい質問だね!実はMACDには落とし穴もあるんだ。[/st-kaiwa1]

MACDの落とし穴

MACDの落とし穴は主に2つあります。

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- だましがある

- 基本的に株価は右肩上がり

[/st-mybox]

上記の通り。

[st-kaiwa1]一つずつ解説していくよ[/st-kaiwa1]

だましがある

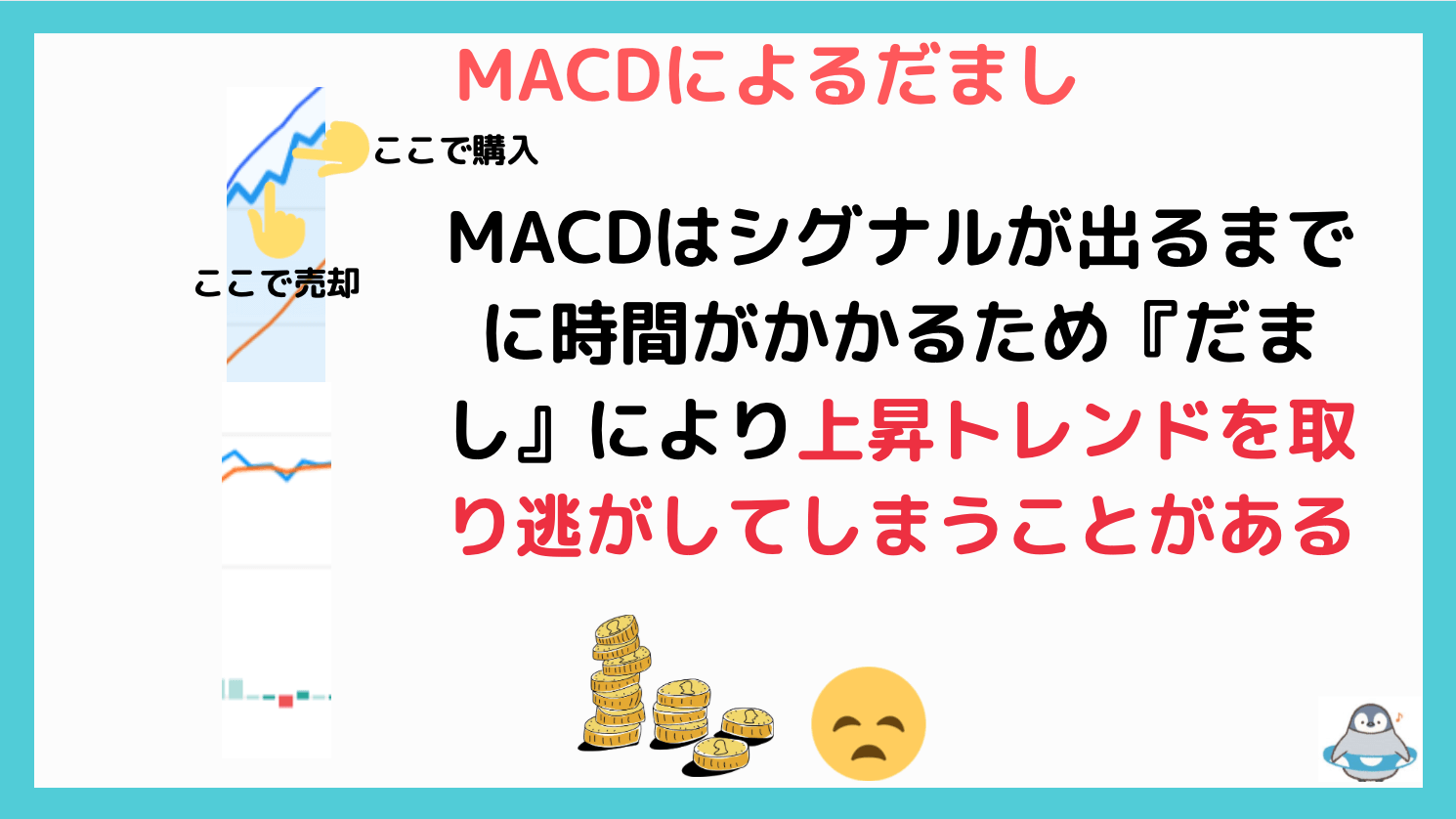

MACDの落とし穴の一つ目として、だましが存在するということです。

例えばコロナショック後の株価が下記になります。

月足MACDの場合、ゴールデンクロスかデッドクロスかが確定するのは、月末になります。

そのため、株価が上昇してから、トレンドが確定するため、株の上昇を取り逃がしてしまうというデメリットがあります。

[st-kaiwa6 r]なるほど![/st-kaiwa6]

[st-kaiwa1]だから、株の大底で買いたいっていう強欲な人には、MACDは向かない投資法なんだ![/st-kaiwa1]

基本的には、株価は右肩上がり。

MACDのデメリットの二つ目として、株価の大局は右肩上がりなことが挙げられるね。

[st-kaiwa6 r]株価が右肩上がりなことがMACDを用いるデメリットになるんですか?[/st-kaiwa6]

[st-kaiwa1]デメリットというか、右肩上がりの相場であれば、短期的な売買を繰り返すのは良くないんだ![/st-kaiwa1]

[st-kaiwa1]下手に売買をすることで機会損失を生んでしまうんだ。例えば、米国の株価指数で有名なS&P500を見てほしい![/st-kaiwa1]

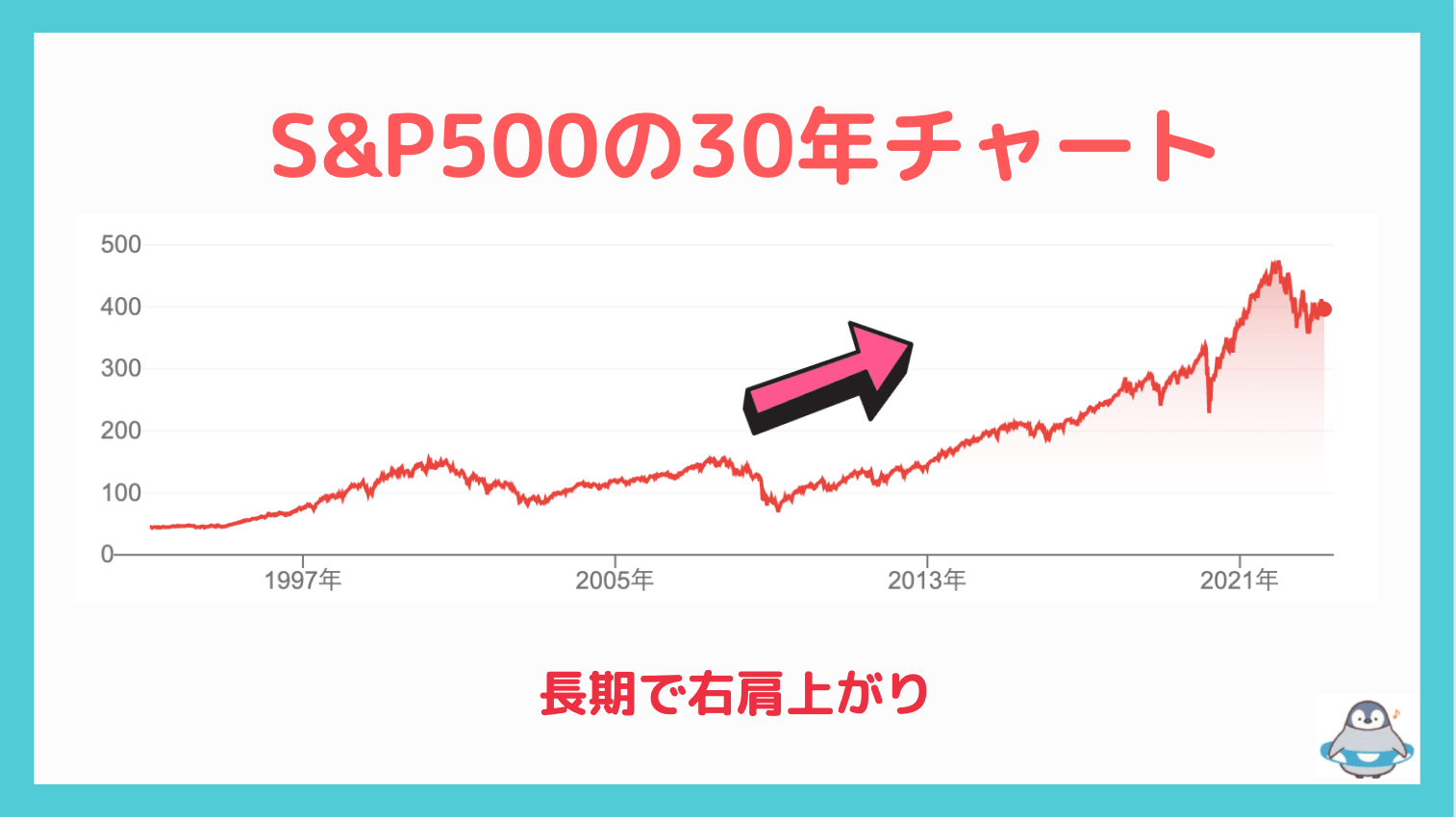

S&P500の過去30年のグラフを下図に示します。

S&P500の投資を15年以上前提とした場合、過去に損をすることはありませんでした。

このように、株価は、基本的に右肩上がりであるため、市場に居続けることが最も効率の良い投資法です。

そのため、レバレッジを掛けない等倍の投資であれば、長期保有をおすすめします。

[st-kaiwa1]ただし、レバレッジをかける場合は、暴落を回避できるMACDによる投資法は有効なんだ!![/st-kaiwa1]

レバレッジETF

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

レバレッジETFとは、特定の市場指数や資産に連動するETFと同様に取引されますが、値動きが指数や資産の値動きに比例して2倍、3倍、またはそれ以上のレバレッジ効果で増幅するETFです。たとえば、S&P 500指数に連動する2倍レバレッジETFがある場合、S&P 500指数が1%上昇した場合、このETFの値が2%上昇することが期待されます。

[/st-mybox]

主なレバレッジETFは、下記の通り。

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- TECL

- TQQQ

- SOXL

- WEBL

- CURE

- CWEB

[/st-mybox]

この中でおすすめなのは、WEBLとSOXLになります。

[st-kaiwa1]WEBLとSOXLをおすすめする理由はセクターが絞られているため、大きなリターンが期待できるからだよ![/st-kaiwa1]

[st-kaiwa6 r]なるほど![/st-kaiwa6]

そのため、今回は、WEBLとSOXLを用いた、MACDによる投資法を検証していきます。

レバレッジETFとMACDにより、資産形成を加速させよう

まず、レバレッジETFにMACDを活用する利点は主に2つあります。

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- 暴落を避けられる

- 狼狽売りを避けられる

[/st-mybox]

上記の通り。

暴落を避けられる

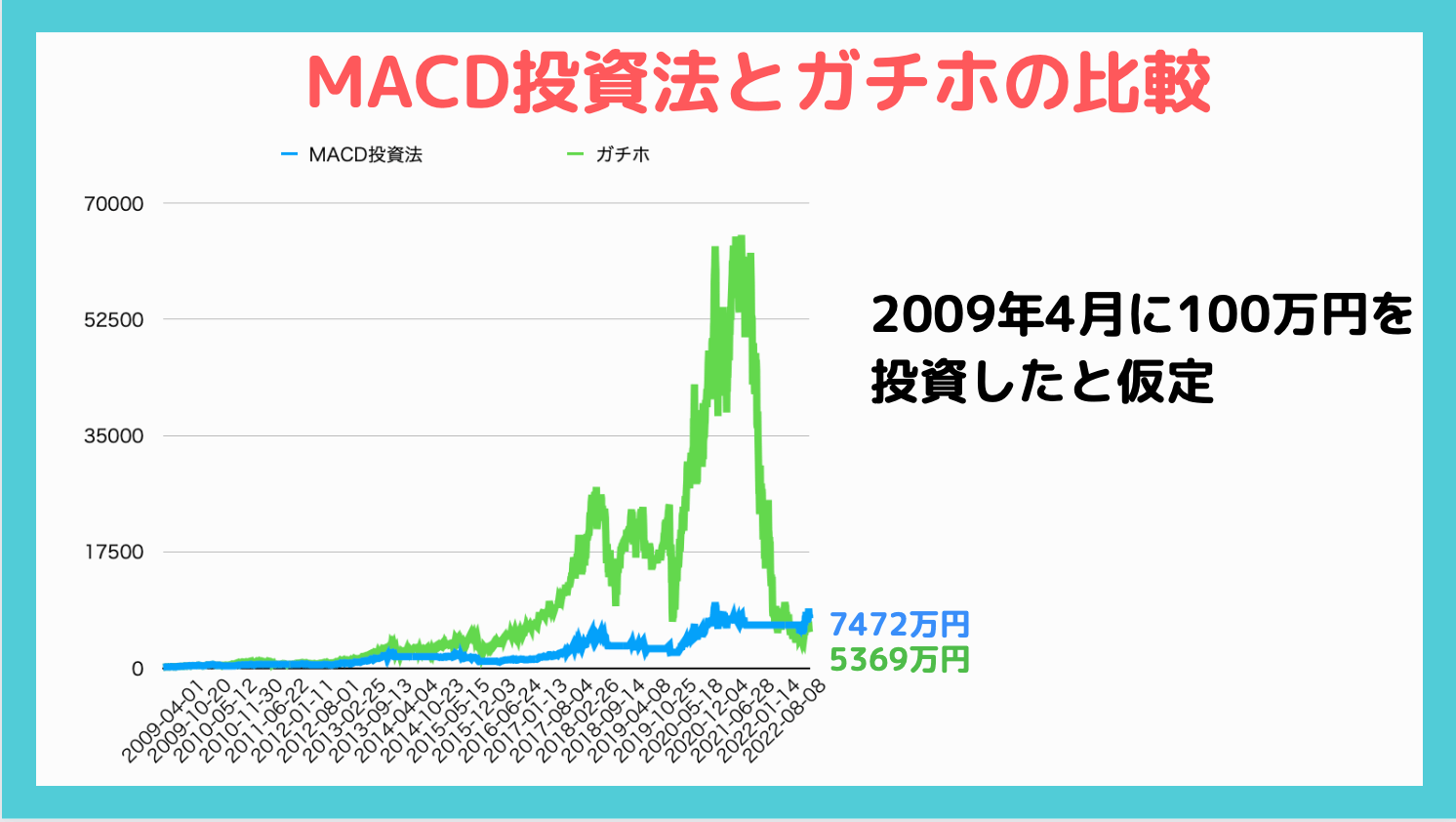

WEBLにおけるMACDを使った投資法と、長期保有をした時のシミュレーション結果を下図に示します。

2009年4月に100万円を投資したと仮定したときのシミュレーション結果は、

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- MACD投資法(2023年3月3日時点):7472万円

- ガチホ(2023年3月3日時点):5396万円

[/st-mybox]

上記の通り。

MACDで投資した時と、ガチホで持ち続けたグラフとでは、騰落率が全く違うことがわかると思います。

もちろん、過去のシミュレーション結果であり、このような結果が今後も続くと保証されているわけではありません。

しかし、過去のデータで比較したときに、どっちの方が投資を継続できる人が多いでしょう。

ガチホした場合は、株価が1/10になることもあれば、10倍以上になることも珍しくありません。

それに対して、MACDでは、大局的に見れば右肩あがりで上昇しています。

[st-kaiwa1]例え、最終的な利益でガチホに劣っていたとしても、MACD投資法を実践する方が現実的だね。[/st-kaiwa1]

狼狽売りを避けられる。

先ほどのシミュレーション結果からもわかるように、レバレッジETFをガチホしようとすると、-50%以上の暴落も覚悟しなければいけません。

言葉では簡単ですが、現実に-50%の暴落が来ても、その銘柄を持ち続けるというのは、強靭なメンタルがないと不可能でしょう。

[st-kaiwa6 r]実際に、私も流行りに乗ってレバナスを購入したけどコロナショックで売却してしまいました。[/st-kaiwa6]

[st-kaiwa1]そういう人が多いから、レバレッジをかけるときは、利益よりもいかに暴落を避けるかを考えなければいけないんだ![/st-kaiwa1]

このように、MACD投資法を用いることで、狼狽売りを避けることで、最終的な資産を膨らませることをおすすめします。

[st-kaiwa1]投資は、長期が前提だから、メンタルの平穏は大切なんだ![/st-kaiwa1]

おすすめのMACDパラメータ

ここからは具体的なMACDを用いた投資法について解説するよ。

MACD投資法で必要なことはたった4つだけです。

- tradingviewでWEBL(SOXL)の元指数であるFDN(SOXX)を選択する

- インジケータでMACDを選択する

- パラメータを6-13-4に設定する

- 月足のゴールデンクロスで購入し、デッドクロスで売却する

上記の通り。

一つずつ解説していくよ

- tradingviewでWEBL(SOXL)の元指数であるFDN(SOXX)を選択する

3倍レバレッジは、設定されてから日が浅いため、元指数で検証することをおすすめします。

それぞれの元指数は下記の通り

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- weblに投資をする人はfdn

- soxlに投資をする人はsoxx

[/st-mybox]

[st-kaiwa1]今回は、例として、私が実践しているfdnでのMACD投資法で解説するよ[/st-kaiwa1]

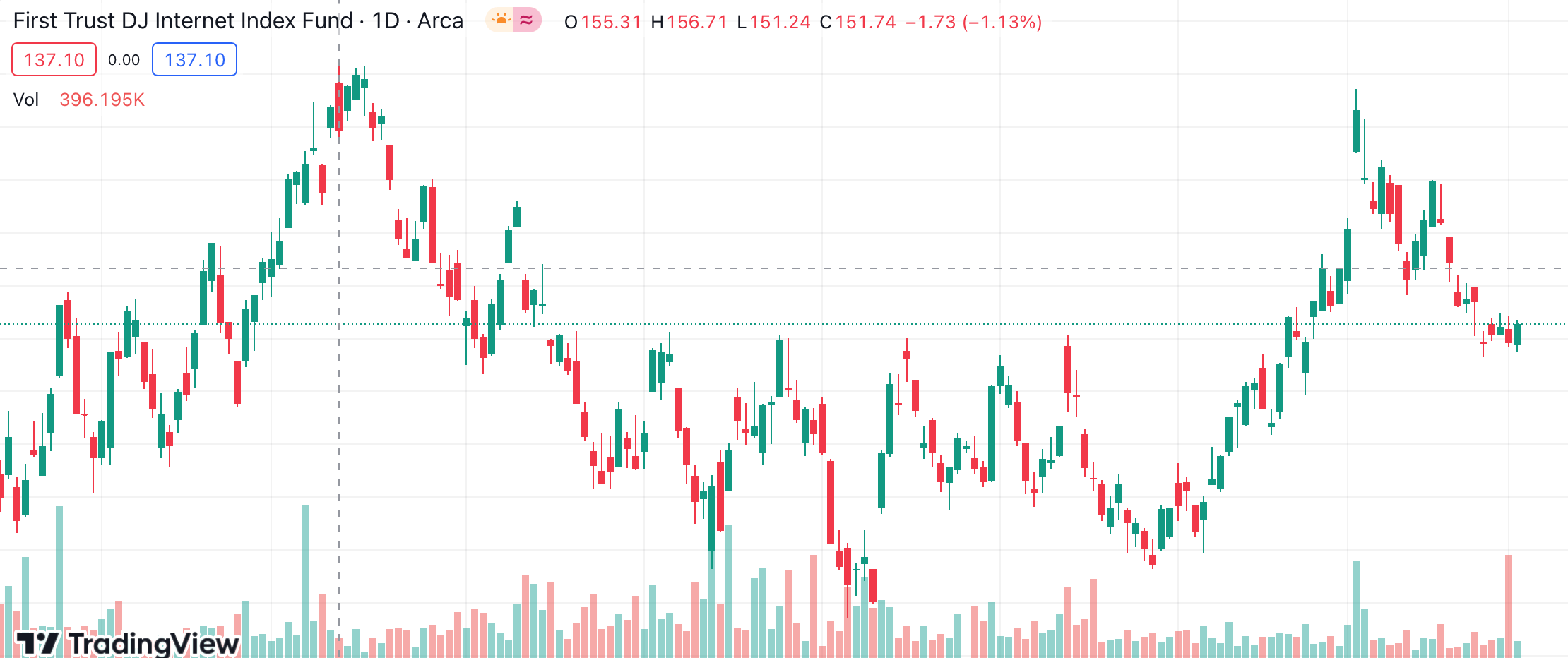

まず、tradingviewでfdnと検索しよう

すると上のようなグラフが出てきます。

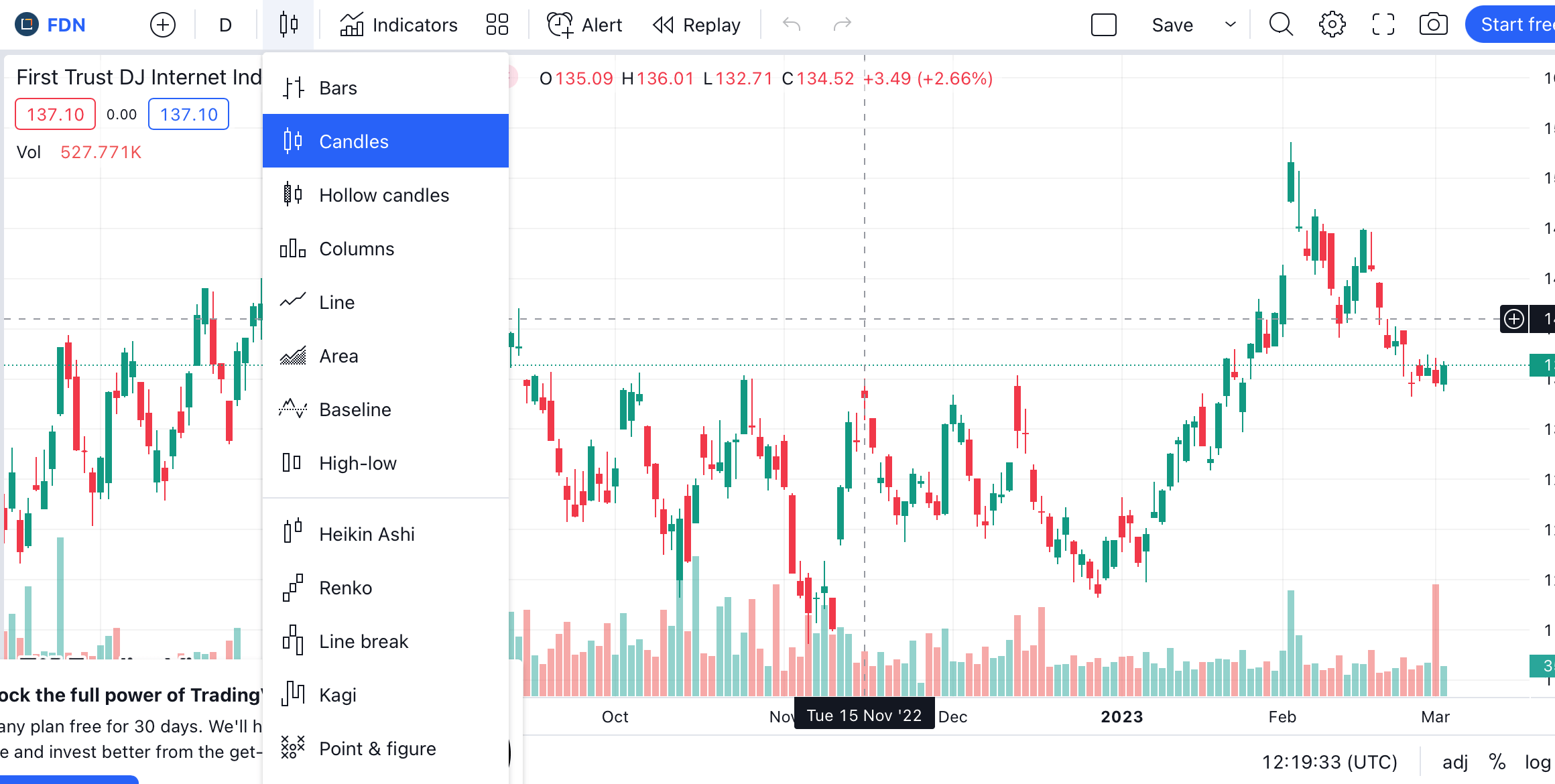

ローソク足だとわかりづらいのでLineに変更しておきましょう。

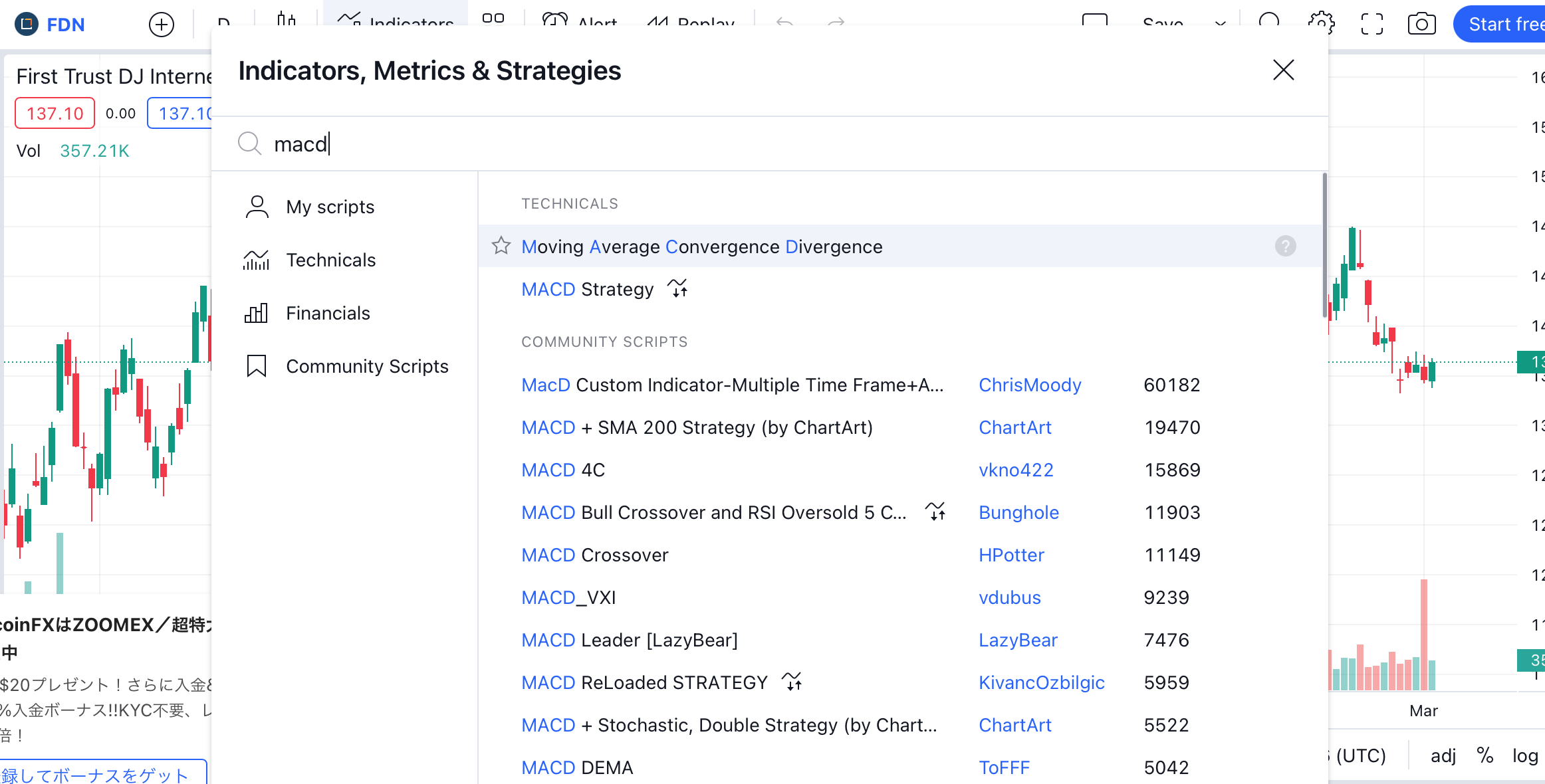

その後、インジケータ(indicators)をクリックし、MACDと検索します。

検索結果からMoving Average Convergence Divergenceをクリックします。

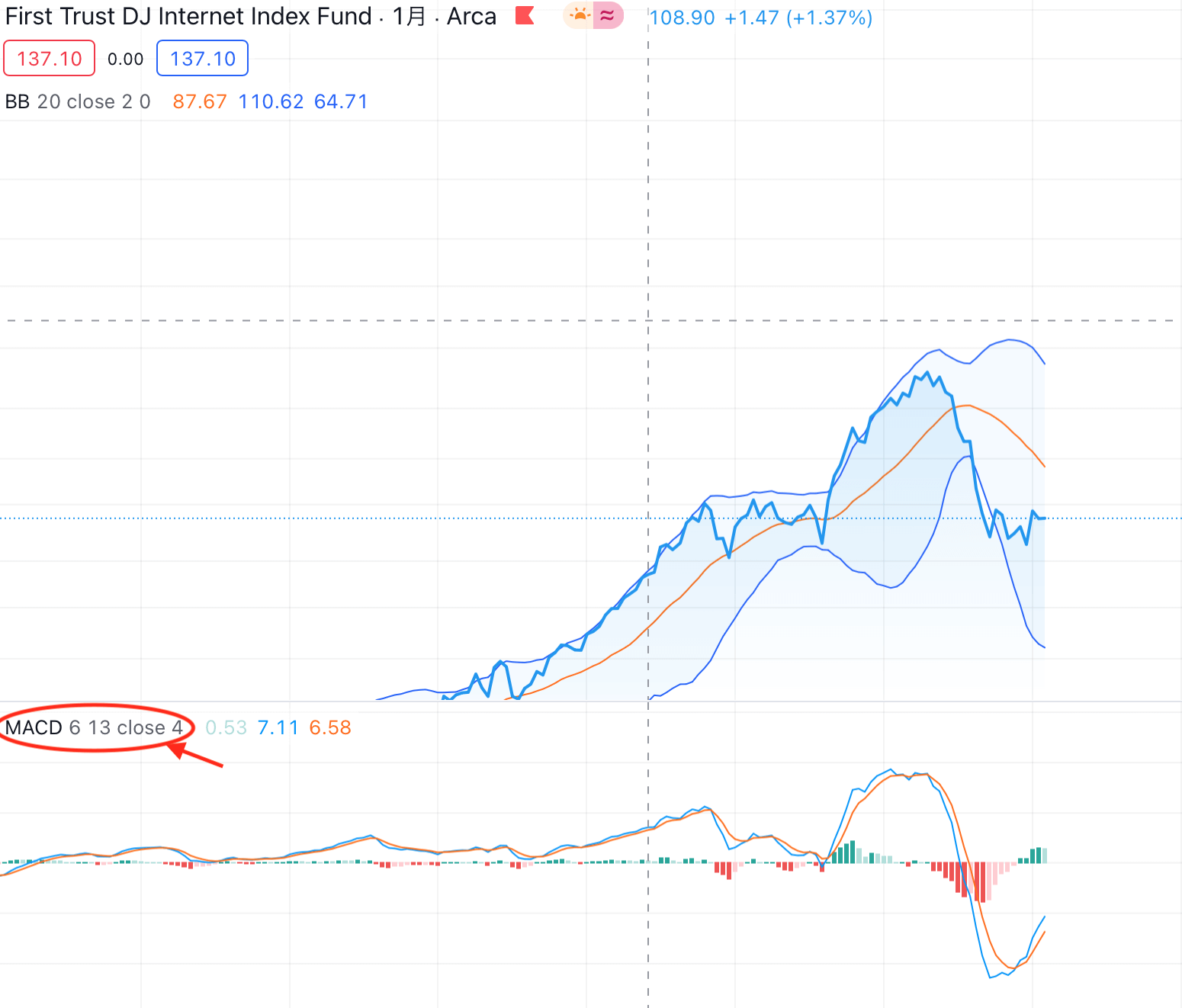

その後、MACDのパラメータを6-13-4に変更したら、MACD投資法の設定は完了です。

あとは、ゴールデンクロスの時に購入して、デッドクロスの時に売却すればOK!

まとめ:レバレッジETFとMACD投資法で暴落も恐くない!

昨今、レバレッジNASDAQ100をはじめ、レバレッジ商品が非常に流行っていますね。

私自身、2022年、暴落をモロにくらって絶賛爆損中です。

そんな中、趣味の一環として行なっていたシミュレーションで、MACDを使ったレバレッジETFの投資法が暴落に強いことに気づき今回の記事を執筆しました。

過去のシミュレーション通りに、株価が推移したとしたら、安定運用で年率30%も夢ではありません。

[st-kaiwa1]私はこの投資法でFIREを目指しています。[/st-kaiwa1]