[st-mybox title=”はてな” webicon=”st-svg-question-circle” color=”#03A9F4″ bordercolor=”#B3E5FC” bgcolor=”#E1F5FE” borderwidth=”2″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- 早期リタイアを実現したい。

- レバナスで効率的な資産運用をしたい。

- レバナスだけではリスクが大きすぎて恐い。

[/st-mybox]

こういった悩みにお答えします。

目次

本記事の信頼性

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

私は、19歳の頃からこれまで約6年間、株式投資を行なっています。

これまでに、400万以上の資産形成に成功し、レバレッジを活用して30歳までに資産3000万円を目標にしています。

こういった経験から、今回はレバナスとグロ3(グローバル3倍3分法)を用いた投資法について検証・考察していきます。

[/st-mybox]

レバナスとは

本題に入る前に、iFreeレバレッジNASDAQ100についてざっと解説していきます。

iFreeレバレッジNASDAQ100、通称『レバナス』は、大和アセットマネジメントが出している銘柄で、ナスダック100の2倍の指数を目指す投資信託になります。

[st-kaiwa6 r]ナスダック100ってどういった指数なんだろう?[/st-kaiwa6]

ナスダック100とは、米国のナスダック総合指数が3000以上ある全ナスダック上場銘柄から算出されるのに対して、ナスダック100指数は、ナスダックに上場する金融以外の時価総額上位100銘柄のみから算出される指数である。

※参考:wikipedia

つまり、ナスダック100は、全米企業の上澄であるナスダックからさらに上澄みのIT企業やヘルスケア企業を表す指数になります。

[st-kaiwa1]ちなみに、ナスダック100の約6割は今をときめくIT企業で構成されています。[/st-kaiwa1]

それでは、過去のナスダック100指数の値動きを見ておきましょう。

1990年代にITバブルの崩壊が起こり、爆発的な値動きの上昇と下落を示していますが、それ以降は比較的上昇し続けていることがわかります。

次にナスダック100とS&P500を比較したグラフが下記の通り。

ナスダック100は、ほとんどがIT企業で構成されているため、ITバブルの崩壊でS&P500の数倍の影響を受けました。

しかし、ナスダック100のすごいところは、ITバブル後の圧倒的な回復力にあり、リーマンショックやコロナショック後も数年足らずで適正水準にまで回復しています。

[st-kaiwa1]圧倒的な成長力ですね。[/st-kaiwa1]

この最強指数であるナスダック100指数に対して、2倍のレバレッジをかけて投資をすることができる投資信託がiFreeレバレッジNASDAQ100です。

レバレッジとは、経済活動において、他人資本を使うことで自己資本に対する利益率を高めること、または、その高まる倍率。

[st-kaiwa6 r]うーん、よくわかりにくいなぁ[/st-kaiwa6]

[st-kaiwa1]つまり、賭け金に倍率をかけて運用できるということだよ。[/st-kaiwa1]

[st-kaiwa6 r]なるほど!1万円投資したら2万円投資したことと同じ効果があるってことですね!![/st-kaiwa6]

レバナスはリスクが大きすぎる?

[st-kaiwa6 r]ナスダック100指数にレバレッジをかけているレバナスに投資するのってギャンブルに近くないですか?[/st-kaiwa6]

[st-kaiwa1]そうだね。レバナスは、リスクの大きい投資商品だから全額投資するのはあまりおすすめしないんだ。[/st-kaiwa1]

[st-kaiwa1]だからここからは、レバナスのリスクの大きさとレバナスと相性が良い投資信託について解説していくよ[/st-kaiwa1]

リセッション時のレバナスの下落は、50%を超える

まず、レバレッジナスダック100のこれまでの暴落について検証していきます。

レバナスが設定されたのは、2018年10月と比較的新しいのでここではレバナスの元指数であるナスダック100を用いて仮想レバナスを作成し、シミュレーションを行います。

仮想レバナスは、NASDAQ100指数の日々の値動きに2倍にしてExcelで作成しています。

[st-kaiwa1]信託報酬や隠れコストは考慮していないことはご了承ください。[/st-kaiwa1]

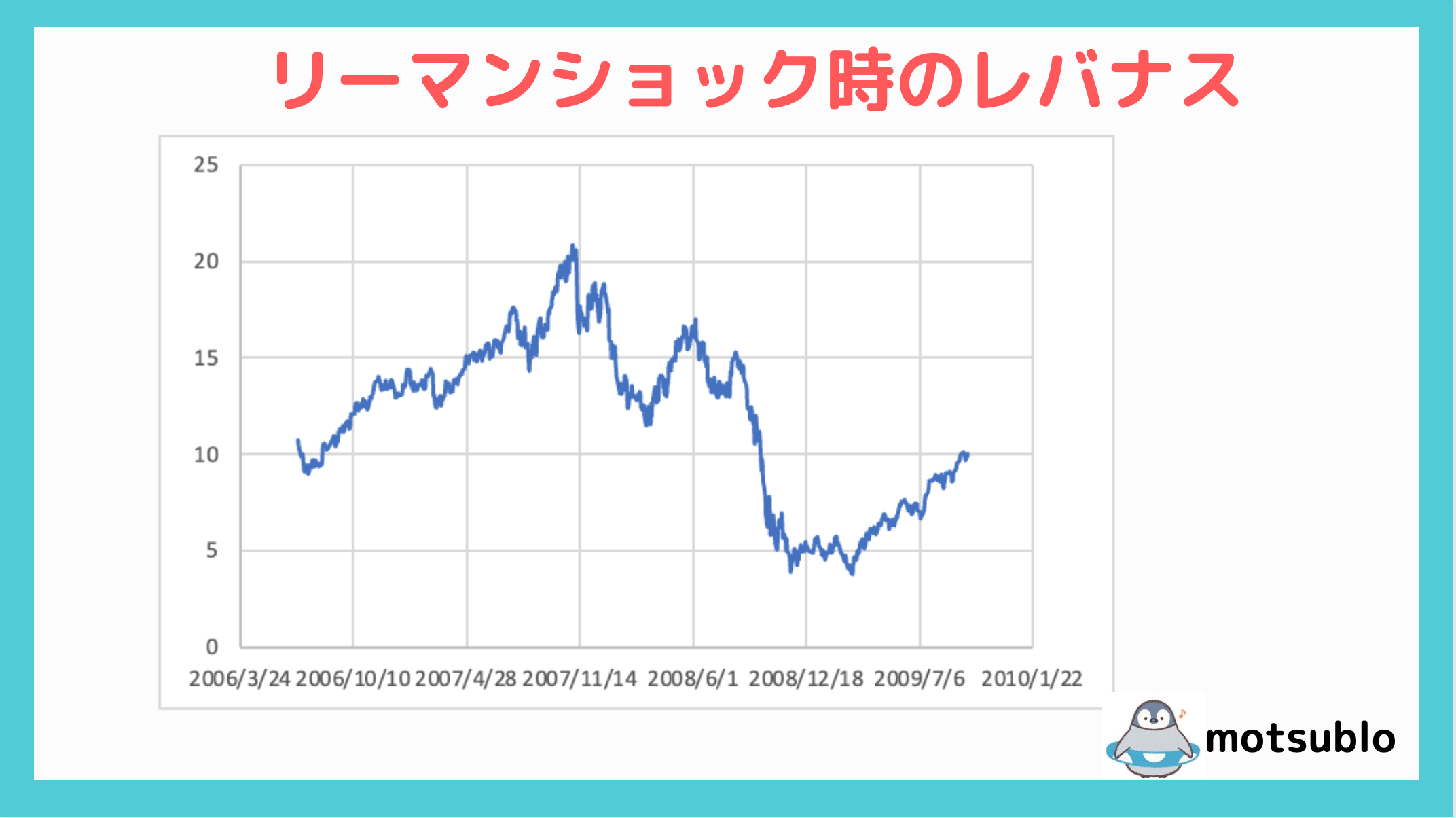

このグラフは、2008年のリーマンショック時のレバナスの値動きをシミュレーションしたものです。

高値からの下落率は下記の通り。

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- リーマンショック:約51%

- ITバブルの崩壊:約98%

[/st-mybox]

これらから読み取れる通り、リセッション時のレバナスの値動きはまるでジェットコースターでホールドし続けるのは難しいでしょう。

[st-kaiwa6 r]なるほど!1000万円が2年で23万円になるって考えると恐ろしいですね。[/st-kaiwa6]

[st-kaiwa1]そうだね。だからレバナスは、サテライト的に購入する方がおすすめだよ。[/st-kaiwa1]

[st-kaiwa1]ここからは、レバナスと一緒に投資するとおすすめな投資信託について検証していくね。[/st-kaiwa1]

[st-kaiwa6 r]よろしくお願いします。[/st-kaiwa6]

レバナスとの組み合わせはグローバル3倍3分法がおすすめ

レバナスと一緒に投資するのがおすすめなのはグローバル3倍3分法です。

[st-kaiwa6 r]グローバル3倍3分法!?[/st-kaiwa6]

[st-kaiwa1]そう、グローバル3倍3分法は、その名の通り世界の株式、リート、債券に3倍のレバレッジをかけて投資できる投資信託のことだよ。[/st-kaiwa1]

グローバル3倍3分法とは

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”#f3f3f3″ bgcolor=”#f3f3f3″ borderwidth=”0″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

グローバル3倍3分法とは、世界の株式、REIT、債券の3つの資産に対し、組入合計額が純資産総額の3倍相当額になるように投資する日興アセットマネジメントが運用する投資信託です。

[/st-mybox]

グローバル3倍3分法ファンドの構成比率は、

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- 先進国株式:20%

- 新興国株式:20%

- 日本株式:20%

- REIT:40%

- 債権:200%

[/st-mybox]

上記の通り。

レバナスだけでは、米国のハイテク株に一点集中の投資になりますが、グロ3を組み合わせることで世界全体に分散して投資することができます。

にも関わらず、全世界株やバランスファンドとは異なり、レバレッジをかけていますので、s&p500やナスダック100以上のリターンを期待することができます。

[st-kaiwa1]増やすためのレバレッジであり、減らさないための分散を実現しているんだね。[/st-kaiwa1]

レバナスとグロ3でシミュレーションしてみた

レバナスとグローバル3倍3分法を用いたシミュレーションで検証してみました。

レバナスとグロ3は、運用期間が短いためExcelにより仮想レバナスと仮想グロ3を作成して検証しています。

[st-kaiwa1]そのため、信託報酬や隠れコストは考慮していないためご理解ください。[/st-kaiwa1]

グロ3とレバナスのシミュレーション結果が下図になります。

この図の通り、レバナスとグローバル3倍3分法がS&P500をアウトパフォームしていることがわかります。

このように、レバナスとグローバル3倍3分法を組み合わせることで

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- S&P500よりも分散が効いたポートフォリオ

- S&P500よりも高リターンが期待できるポートフォリオ

- レバナスよりリスクを抑えたポートフォリオ

[/st-mybox]

上記を実現することができます。

レバナスとグロ3のリーマンショック時での比較

レバナスとグロ3の組み合わせをおすすめする理由にグロ3のリスクの低さがあげられます。

今回は、100年に1度のリセッションと言われているリーマンショックでシミュレーションを行いました。

それが下記の通り。

レバナスは、一時最高値から約82%まで減少しています。

この時にレバナスをガチホし続けることは、普通の人はまず無理でしょう。

それに対して、グローバル3倍3分法は、下落率を約51%に抑えることができています。

[st-kaiwa6 r]レバレッジがかかっているのにどうして下落を抑えられているんですか?[/st-kaiwa6]

[st-kaiwa1]それは、レバナスと違ってグロ3は債権のみにレバレッジをかけているからなんだ。[/st-kaiwa1]

[st-kaiwa1]債権はリセッション時に株式とは逆の動きをするため、グロ3の債権部分のおかげで下落を抑えられてるんだよ![/st-kaiwa1]

[st-kaiwa6 r]なるほど![/st-kaiwa6]

このように、リセッション時のレバナスのジェットコースターのような動きを債権を多く含んだグロ3を用いてカバーする。

そして、株式の調子が良いときは、レバナスで高利回りが期待でき、またグロ3内の日本株や新興国株で分散効果も期待できます。

【まとめ】レバナスとグロ3でリスクを抑えて、高利回りを実現しよう!

これまで、レバナスと債権を組み合わせたり、レバナスと普通のNASDAQ100を組み合わせる案は見かけることがありました。

しかし、それでは分散効果が薄れたり、高利回りを期待できなくなってしまいます。

今回のレバナスとグローバル3倍3分法を組み合わせる方法は、

[st-mybox title=”” fontawesome=”” color=”#757575″ bordercolor=”” bgcolor=”” borderwidth=”2″ borderradius=”2″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

- 高い分散効果

- ハイレバレッジによる高リターン

- 債券によるリセッション時による下落抑制効果

[/st-mybox]

上記が期待できます。

今回は以上になります。

ありがとうございました。